A propósito de la inminente recesión global avisada por la reciente caída de Silicon Valley Bank y Signature Bank en Estados Unidos, y el temor de que contagie a Credit Suisse para extenderse por Europa, como la mejor versión de una pandemia, me parece oportuno recordar las lecciones de un olvidado libro del pensador y economista libertario Murray Rothbard, de quien ya hablé hace unas semanas, titulado El misterio de la banca.

El autor nos dice que el sistema bancario es un gran esquema Ponzi protegido por el Estado:

"Debe quedar claro que la banca de reserva fraccionaria moderna es un juego de conchas, un esquema Ponzi, un fraude en el que se emiten y circulan recibos de depósito falsos como equivalentes al efectivo supuestamente representado por los recibos" (p. 97, 113)

Y no creo que quepa llamar conspiranoico a un economista que se toma la molestia de probar esta tesis a lo largo de todo un libro con esas cosas que gustan tanto como los gráficos y el álgebra.

Ciertamente el autor puede estar equivocado, pero su posición no responde a una paranoia respecto de los hilos del poder, porque apunta al hecho indesmentible del monopolio sobre la oferta monetaria que ostentan los bancos centrales. Aunque éstos operen de modo independiente del aparato estatal, es el Estado el que les otorga el beneficio legal de ser la única institución capaz de controlar la oferta monetaria.

Como explica el economista que fuera jefe del Fondo Monetario Internacional, Olivier Blanchard, en su libro de texto:

"En las economías modernas, la forma en que los bancos centrales suelen cambiar la oferta de dinero es comprando o vendiendo bonos en el mercado de bonos. Si un banco central quiere aumentar la cantidad de dinero en la economía, compra bonos y los paga creando dinero. Si quiere disminuir la cantidad de dinero en la economía, vende bonos y saca de circulación el dinero que recibe a cambio de los bonos. Estas acciones se denominan operaciones de mercado abierto porque tienen lugar en el “mercado abierto” de bonos" (Macroeconomics, Blanchard, p. 74)

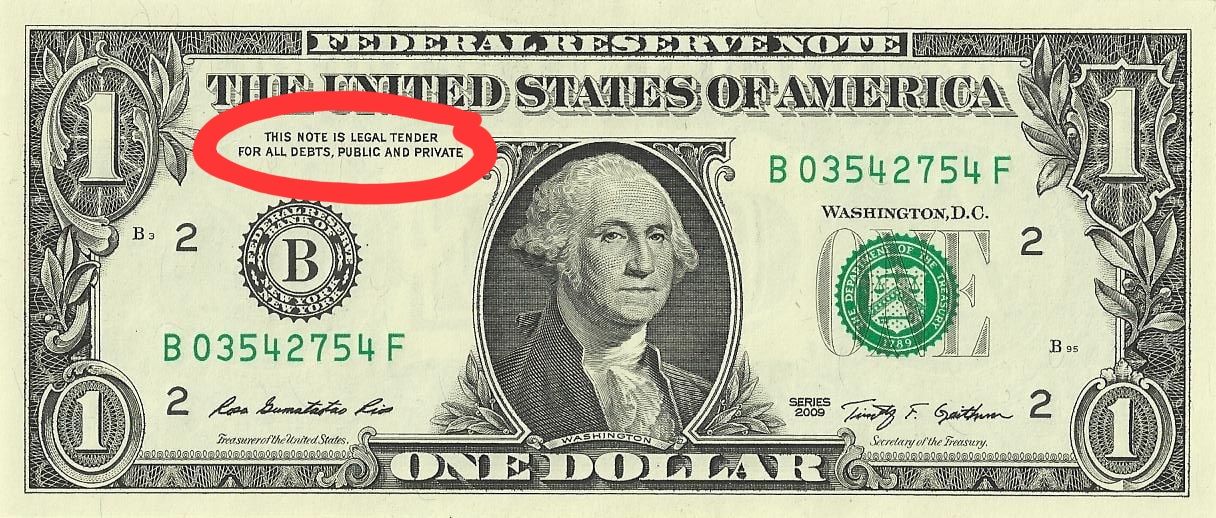

Dicho sistema se pone en marcha por medio de un mecanismo conocido como reserva fraccionaria, que, en pocas palabras, consiste en que los bancos solamente guardan como reserva una fracción (alrededor del 10%) de los depósitos de sus clientes. El restante 90% lo ponen de vuelta en circulación como crédito que se cuenta como moneda circulante.

Por esta razón, el banco te puede devolver la plata en condiciones normales cuando el resto no la retira al mismo tiempo que tú. Pero cuando todos se asustan y quieren retirar su dinero al mismo tiempo, no pueden hacerlo debido a que el banco por definición no tiene el dinero en sus arcas para responderles a todos. El famoso corralito que pone al descubierto el fraude (p. 113).

En definitiva, ¿de adónde saca el dinero el banco central para comprar los bonos?

Sólo hay dos opciones: o le da play a la impresora o pide prestado, lo cual abriría la cadena de préstamos hasta el infinito. Es decir, debemos llegar a un primer principio en el que alguien (ie., una institución) presta dinero sin deberle a su vez a alguien más.

Así, el efecto más importante y devastador es la inflación continua inherente al sistema monetario vigente:

"Una inflación continua y sostenida, es decir, un aumento persistente en los precios generales, puede ser el resultado de una caída persistente y continua en la oferta de la mayoría o todos los bienes y servicios, o de un aumento continuo en la oferta de dinero" (p. 28)

Autoridades y medios dijeron que la inflación de los últimos años se debía al conflicto bélico entre Rusia-Ucrania, pero son pocos los que destacaron a tiempo que la Reserva Federal el 2020-21 imprimió una cantidad ridícula de dinero (¡+USD 13 trillones americanos en un año!) para compensar las desastrosas medidas tomadas durante la pandemia (Nasdaq).

Nada nuevo bajo el sol.

La crisis que estámos presenciando es más de lo mismo: el aumento de las tasas de interés para frenar la inflación provocada por el mismo sistema fraccionario, tiró por el suelo el valor de las acciones y otros instrumentos financieros, y, por consiguiente, el valor de los activos de bancos de inversión como los que están comenzando a caer.

Precisamente para evitar los efectos de un sistema fraccionario que dejó a la economía real en bancarota, M. Rothbard escribía su libro reeditado para la crisis del 2008 cuando cayó el gigante Lehman Brothers.

Y da igual si son bancos de inversión o comerciales, porque de lo que se trata es de la expansión monetaria propulsada por los bancos centrales que crean dinero de la nada. El viejo dicho de Aristóteles de que el dinero es estéril porque no crea por sí mismo más dinero, sigue vigente. Cuando esto pasa, dice el pensador griego, es porque unos hombres les quitan a otros lo que les corresponde.

Sólo que no se nota.

Así puede concluir Rothbard:

"Hemos visto que la inflación moderna consiste en una emisión crónica y continua de dinero nuevo por parte del Banco Central, que a su vez alimenta y proporciona las reservas para un sistema bancario de reserva fraccionaria para piramidalizar un múltiplo de chequera sobre esas reservas" (p. 170)

En suma: el monopolio sobre la oferta monetaria a través del mecanismo (que no es más que eso, un mecanismo convencional como cualquier otro) de reserva fraccionaria es el que impide identificar la idea de capitalismo con la de libre mercado. Pues, ¿cómo habría de serlo si el bien más importante de toda la economía está sujeto a un control monopólico? La moneda se transforma así en una variable exógena al libre mercado que no se regula por competencia sino por el interés de las élites gobernantes (p. 11).

Pero no se trata de suprimir a los bancos, sino del monopolio sobre la oferta de moneda y las inevitables distorsiones que eso genera.

Creo que la idea se entiende mejor presentando su opuesto: un sistema de banca libre que el autor define

"como uno en el que los bancos son tratados como cualquier otro negocio en el mercado libre. Por lo tanto, no están sujetos a ningún control o regulación gubernamental, y la entrada al negocio bancario es completamente libre" (p. 111)

No me parece razonable el argumento en contrario que aduce -como siempre el miedo a la libertad- que bajo un sistema de banca libre quedaría el caos absoluto, porque los devastadores efectos que observamos responden a un diseño deliberado.

Pero, ¿qué tiene que ver todo esto con la filosofía?

Te había dicho que filosofar consiste en una especulación sobre los principios, y la moneda, fundamento del sistema bancario, es uno de esos principios de la vida práctica.

Por un lado, la moneda es un instrumento natural, asentado en la naturaleza humana, que requiere del concurso de otros en una relación de intercambio para lograr su fin. En este sentido, la moneda es parte del bien común y como tal no reductible al beneficio de pocos. Por eso Aristóteles sitúa la especulación sobre la moneda en el ámbito de la ética a propósito de la justicia, perspectiva olvidada por el cientificismo de los economistas contemporáneos.

Por otro, la moneda es un instrumento artificial que determina por convención la unidad de medida para representarla, como históricamente se ha hecho con el oro y la plata. También moneda han sido el tabaco, el cacao y un sinnúmero de bienes valorados por una comunidad particular.

La lección que me llevo del libro es que la inflación no es un fenómeno natural al modo de la traslación de la tierra entorno al sol, sino que es una máquina diseñada para extraer la riqueza desde la base productiva hasta las cúpulas que controlan los engranajes de la oferta monetaria. Basta camuflarla bajo un halo de misterio en el que pocos tienen acceso a sus arcanos procedimientos.

Y no te lo mandan a decir con nadie.

El misterio de la banca.

Si disfrutaste esta entrega de OjoVoraz, puedes:

📩 Suscribirte gratuitamente al boletín para recibirlo directo en tu bandeja de entrada.

🌀 Sumarte a OjoVoraz Oculto y acceder a fragmentos inéditos, ensayos en desarrollo y notas más profundas.